Actualizo el análisis del USDPEN, mercado Fx en Perú

Las noticias abundan, los buenos análisis también. Pareciera que no hay mucho que descubrir cuando hablamos de la "presión del tipo de cambio".

USDPEN Gráfico de velas mensuales

- Las grandes economías buscan salir de la crisis y la recesión. Sus Bancos centrales le dan a la emisión inundando de liquidez el mercado y sus tasas de referencia están super bajas.

- Economías emergentes, incluida la del Perú, crecen y se fortalecen sus monedas. Pero nuestros Bancos centrales ya saben la lección y para protegernos del impacto de un recrudecimiento de la crisis financiera global, suben las tasas de referencia, guardan reservas y toman medias para el control de entrada y salida de capitales de corto plazo.

- El buen momento de la economía peruana necesita darle sostenibilidad al futuro crecimiento: Uno de los muchos aspectos es la atracción de inversionistas para nuevos proyectos.

- La capacidad de ahorro privada; ya sea de manera institucional (AFPs) como individual sigue en aumento. Mucho de ese ahorro se invierte en el extranjero y genera flujos de salida [Inversión] y flujos de retorno [rentabilidad].

- Pero cada vez menos privados, dentro del país, mantienen su dinero y ahorros en dólares y la tendencia es desdolarizar el dinero: Las CTS, tu liquidez, tus depósitos, tus inversiones...

Esas son las principales partidas en juego para movilizar el tipo de cambio del Dólar americano - Nuevo sol.

Cómo lección, debemos vigilar estos movimientos:

- Flujos de capitales y tasas de interés

- Incentivo de la inversión privada

- Capacidad de ahorro interno e inversión de largo plazo

Liquidez del Sistema Financiero peruano 2002 a la fecha

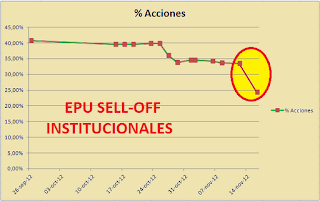

¿Quienes son los "malos de la película"?

Lo pueden leer consistentemente en los riesgos que identifica el BCRP: el riesgo de una reversión violenta de los flujos de capitales que ingresan al país y además de ese riesgo señalado por el BRC tenemos las esperadas "operaciones de Carry Trade".

Hay quienes lo vienen advirtiendo muy acertadamente como por ejemplo Melvin Escudero en su artículo "El Nuevo Sol continuará brillando" en Protafolio - Diario El Comercio 4 noviembre 2012.

Esta práctica del Carry Trade ya ha sucedido en el Perú y para entenderlo les recomiendo leer la Tesis de Mauricio Rubén Raúl Hilbck Rios (Julio 2009):

http://tesis.pucp.edu.pe/repositorio/bitstream/handle/123456789/1333/Tesis_Licenciatura_Carry%20Trade_Mhilbck.pdf?sequence=1

Aquí les cito parte de su introducción:

Desde comienzos del año 2006 y hasta inicios de abril de 2008, el Nuevo Sol Peruano experimentó un sostenido proceso de apreciación frente al Dólar Norteamericano producto, entre otros factores, de la mejora en nuestros términos de intercambio y del saludable manejo macroeconómico de nuestra economía. Asimismo, dentro de este contexto, el BCRP luchaba contra una inflación galopante, mediante una política monetaria restrictiva, aumentando su tasa de interés de referencia y, a su vez, ampliando los diferenciales de tasas de interés frente a la economía norteamericana.

Estos factores, incrementaron el interés de inversionistas extranjeros por tomar posiciones en instrumentos denominados en nuevos soles aumentando así las presiones apreciatorias en el mercado de divisas.

De esta manera, el BCRP se enfrentaba a un dilema de política, por un lado incrementaba sus tasas de interés para contener las presiones inflacionarias y, por el otro, intervenía en el mercado cambiario para frenar las presiones apreciatorias del nuevo sol debido, entre otros factores, a su impacto sobre la competitividad de nuestras exportaciones frente a la de otros países.

El análisis del presente trabajo se limita, principalmente, al periodo comprendido entre finales del 2007 y el primer trimestre de 2008.

En este sentido, el objetivo del trabajo será el de analizar el mecanismo mediante el cual tanto inversionistas extranjeros como locales, aprovechando el diferencial de tasas de interés, utilizaban el denominado Carry Trade (estrategia de arbitraje) a través de la Banca Local y del mercado de forwards Over-The-Counter (OTC) peruano, para tomar ganancias a través de instrumentos denominados en Nuevos Soles, aumentando las presiones apreciatorias de nuestra moneda.

Desde este punto un servidor quiere hacer su aporte:

En el gráfico de velas mensuales que encabeza este artículo tenemos señalado en un rectángulo gris, el tiempo del estudio en la tesis de Hilbck. Las presiones aceleradas por el Carry Trade fueron muy fuertes.

Vean la vela bajista de marzo 2008 -última del rectángulo gris- equivale a una bajada mensual del 4,76% . En un sólo mes bajo más que todo el 2010 o 2011 o 12012. Claro que ahora no hay la presión inflacionaria que había entonces y el BCRP está mejor preparado pero lo que viene el 2013 es una presión mayor como lo afirma el señor Escudero. Además de considerar los capitales de inversionistas de exterior quiero advertir lo siguiente:

Definitivamente los grandes capitales seguirán viniendo del exterior y serán abundandes. Ahora, como el mismo señor Escudero advierte; hay flujos de peruanos invertidos en el exterior que revierten ganancias de capital y eso viene en dólares que incrementan la presión a la baja.

Mirando el panorama exterior, no olvidemos que las medidas de expansión monetaria en USA son indefinidas y según el reciente informe de la OCDE, la lucha por combatir el desempleo y buscar la reactivación económica de los países miembros va requerir mucho más de lo que se ha hecho y

eso en mi opinión, implica más expansión monetaria:

"The euro area crisis remains a serious threat to the world economy, despite recent measures that have dampened near-term pressures. Adjustment of deep-rooted imbalances across the euro area has begun, but much more is needed to ensure long-term sustainability, including structural reform in both deficit and surplus countries"

[http://www.oecd.org/newsroom/globaleconomyfacinghesitantandunevenrecoverysaysoecd.htm]

Quiero señalar que además de los flujos de divisas ya mencionados; inversionistas extranjeros en búsqueda de arbitraje (Carry trade), inversionistas de largo plazo, flujos de rentas por inversiones en el exterior, existen otros flujos a tomar en cuenta:

(1) Las remesas de peruanos en el exterior crecieron a pesar del recrudecimiento de la crisis:

Eso puede significar que si soy peruano y vivo en el extranjero puedo hacer mi propio "Carry trade" para evitar la devaluación de mis ahorros y los envío a Perú. Parte del flujo que llega a un promedio de USD 700 millones trimestrales también incrementa la presión apreciatoria del Nuevo Sol.

(2) Las empresas peruanas, sobre todo las más globalizadas han empezado a buscar financiamiento más barato y eso incluye buscar en el exterior (las tasas afuera son mas bajas) o animar a inversionistas extranjeros a comprar instrumentos de deuda (Bonos) que financien sus proyectos:

Bonos de empresas

Financiamiento externo sector privado. Fuente BCRP

A manera de ilustración sobre lo dicho de las inversiones y el financiamiento de las empresas, podemos ver el detalle de las cuentas financieras del sector privado a septiembre del 2012:

Cuentas financieras del sector privado a septiembre del 2012

La presión va ser muy grande. Y saben, un análisis importante de la tesis de Hilbck es que todas estas operaciones se dieron dentro del marco regulatorio entonces vigente, osea a pesar de las medidas del BCRP se pudo hacer Carry trade. Esto se va a repetir el 2013 aún dentro de un marco regulatorio más exigente planteado por el BCRP.

Aquí les pongo un gráfico que sirve para entender los flujos de dólares de las manos fuertes en el Perú y las intervenciones del BCRP:

Flujos cambiarios en Perú

La labor de "balanceo" del BCR queda clarisima! Por otro lado los invito a vigilar regualrmente las operaciones de Forwards que son un buen termómetro de cuando empieza a realizarse Carry Trade (ver explicación en la tesis citada de Hilbick)

Conclusión: vamos a tener un año 2013 con gran presión sobre el tipo de cambio. A nivel global pueden seguir nuevas medidas de expansión monetaria; también presionarán los inversionistas que busquen el Carry trade; además vendrá presión con otros flujos de inversiones de largo plazo y flujos de los propios nacionales. El BCR está preparado a seguir interviniendo y tomar nuevas medidas pero aún así el dólar seguirá devaluándose frente al nuevo sol. Las operaciones de Carry trade en el pasado contribuyeron a bajadas cercanas al 5% en un solo mes. Este antecedente señala una violenta bajada mensual que fue mayor a lo que ha podido controlar el BCR en los años 2010 o 2011 o 2012.

USDPEN y compras del BCRP al 20 noviembre 2012

Pasemos al análisis técnico:

Veamos primero el gráfico de velas diario.

USDPEN Gráfico de velas diarias

La corrección al alza de corto plazo iniciada en 18 de octubre 2012 logró remontar la cotización de 2,6165 el día 13 de noviembre, de ahí en adelante a bajado nuevamente casi el 100% y viene probando el nivel de retroceso del 23,6% de Fibonacci para ese SWIN [18/10 - 13/11]. Si vemos la directrices bajistas de color naranja estamos ante una desaceleración de la tendencia bajista y haciendo piso en los niveles del 2,5800.

Ahora pasemos al gráfico de velas semanales:

USDPEN. Gráfico de velas semanales

Se ha formado piso en los [2,5750-2,5800] el RSI de 14 semanas muestra una divergencia alcista lo que indicaría una probable nueva corrección de corto plazo. Además si vemos el primer gráfico de este artículo, a nivel mensual hay sobre venta y puede ayudar a una nueva subida.

Hay un detalle importante sobre el canal bajista de largo plazo (línea blancas) ya se alcanzó la proyección de la ruptura del canal , veamos este detalle (líneas naranjas verticales).

Solución de la ruptura del canal de LP. Velas semanales

Esto, técnicamente puede significar una pausa en la presión vendedora por toma de utilidades (segunda vez) y estaría en concordancia con la bajada de fuerza del RSI.

¿Y si se rompe el soporte de los 2,5800?

Claro que con todo el análisis fundamental previo esperamos una presión a la baja enorme; pues si. Creo que de haber una recuperación de cortísimo plazo se va presentar una oportunidad de venta (Cortos) para ir en busca de nuevos soportes por debajo del 2,5800. Veamos los siguiente gráficos históricos, solo a manera de referencia para intentar definir algunos soportes en el pasado:

Búsqueda de soportes por debajo de 2,5800

Detalle:

Zonas de soporte años 1995 - 1996

Allí tenemos algunas zonas de soportes, habría que considerar todas las "doble cero" junto con la 2,5600. pero bajo este 2,56 no hay mucho que haga de piso hasta 2,5000. Lo cual hace una bajada potencial del 3,1% a partir de los niveles actuales: 2,5800 ---> 2,5000 : 3,1%.

Conclusión final:

Si cerramos el 2012 en los niveles actuales, sobre el piso de 2,5800 podríamos esperar una bajada en el corto plazo de 3% . Y dadas las presiones de flujos de capital que han sido señaladas en los fundamentos, podríamos esperar una bajada de al menos 5% anual (cercano a lo disminuido el 2012). Hasta niveles de junio de 1996 en [2,4510-2,4450].

Muchos saludos amables lectores!